Направления повышения конкурентоспособности коммерческих банков на рынке автокредитования в Ростовском регионе

Аннотация

Данная статьяа посвящена изучению особенностей автокредитования. Авторами были проанализированы текущие тенденции развития автокредитования, условия выдачи автокредитов, которые предлагают банки-лидеры в этой области. Затем были предложены направления совершенствования автокредитования.

Ключевые слова: Кредит, автокредит, розничные банковские услуги, Сбербанк России, кэптивные банки, автодилеры.

08.00.05 - Экономика и управление народным хозяйством (по отраслям и сферам деятельности)

Из всех видов кредитования после кризиса автокредитование стало возрождаться одним из первых, так как для банков сегодня это наиболее интересный кредитный продукт. Причина проста – в этом продукте имеется идеальное сочетание цены, сроков кредитования и минимизации рисков, поскольку автомобили оформляются в залог. К тому же количество просроченной задолженности в портфеле по автокредитам в российских банках ниже по сравнению с другими формами розничного кредитования. А постоянное развитие технологии оценки рисков автокредитования сводят к минимуму риск невозврата кредита. Именно это способствует росту автокредитования.

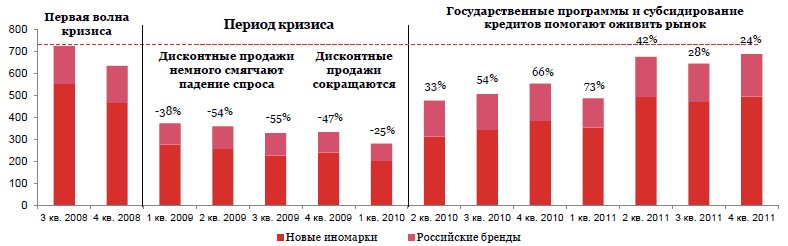

В 2011 году продажи новых легковых автомобилей выросли на 40% в количественном выражении и на 70% — в денежном по сравнению с 2010 годом.

[Источник:АЕБ, Госкомстат, ГТК, АСМ-Холдинг, Автостат, данные PwC]

Рис. 1 - Продажи автомобилей в России с 3 кв. 2008г по 4 кв. 2011г и поквартальное сравнение с результатами предыдущего года, тыс. штук

Большую роль в росте рынка сыграли две государственные программы: льготное автокредитование и утилизационные сертификаты. В настоящее время действии этих программ приостановлено, что вынуждает банки развивать новые формы взаимоотношений на рынке автокредитования.

В Ростовском регионе основными участниками рынка автокредитования являются: Сбербанк, ВТБ24, Юникредит банк.

Сравнительная характеристика условий автокредитования в Ростовском регионе

| Банки, предоставляющие кредит | Условия кредитования | |||||

| Размер первоначального взноса | Процентная ставка, % (рубли) | Срок кредитования |

Комиссия банка |

Страхование | Сумма кредита | |

| ВТБ 24 | От 15% | 12,5-25,49% | 1 - 5 лет | - | ОСАГО, программы как с КАСКО, так и без, страхование жизни по желанию | ОТ 30 000 до 5000000 руб. |

| Сбербанк | От 15% | 13,0-16,5% | 3 мес. - 5 лет | - | КАСКО и ОСАГО | От 45 000 до 5000000 руб. |

| ЮниКредит банк | От 15% | 12,0-16,0% | 1 - 5 лет | 6 000 руб. единовременно. Для клиентов, получающих второй кредит и более кредит в ЮниКредит Банке - 3 000 руб. | АвтоКАСКО, ОСАГО | От 100000 до 4800000 руб |

[Источник: составлено автором]

Как видно из таблицы условия кредитования во всех кредитных организациях различны. С точки зрения стоимости кредита наиболее привлекательно выглядет предложение Юникредит банка, по срокам и размеру первоначального взноса условия стандартны.

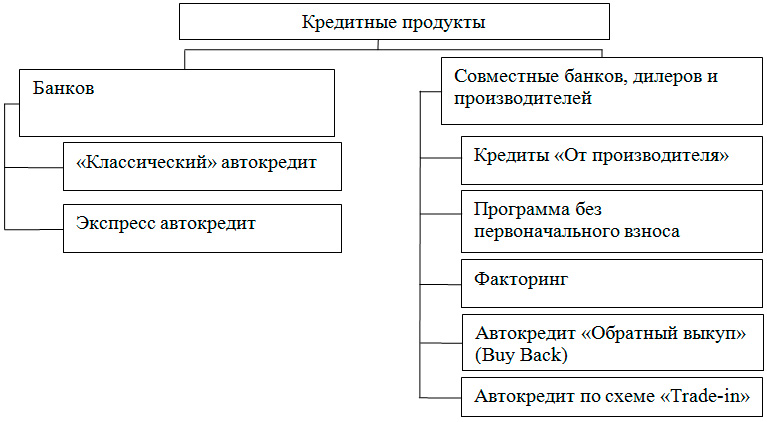

Высокая конкуренция на рынке автокредитования обуславливает необходимость создания и внедрения инновационных способов автокредитования. Проведенное исследование рынка автокредитования позволило обобщить кредитные продукты в виде следующей схемы (Рис. 2).

Рис. 2 - Схема кредитных продуктов на рынке автомобильного кредитования физических лиц

Основными кредитными продуктами на покупку автомобиля являются: классический автокредит и экспресс-кредитование.

Преимуществами экспресс-кредитования являются как скорость принятия решения относительно выдачи кредита (как правило, банки в течение часа, а иногда и получаса, оповещают клиента о своем решении), так и возможность оформления автокредита с минимальным пакетам документов от заемщика (обычно достаточно паспорта и водительских прав клиента).

Главное преимущество классического автокредита – невысокая процентная ставка. Однако для получения данного кредита банк требует предоставление полного комплекта документов с целью получения максимального объема информации о заемщике.

В современных условиях снижать ставки по кредитам банкам все сложнее. Одна из немногих сохраняющихся возможностей для этого – сотрудничество с автоконцернами, которые за счет собственных субсидий стимулируют спрос на свою продукцию. Однако с учетом выхода на российский рынок собственных финансовых институтов автоконцернов эти возможности универсальных банков в части такого сотрудничества становятся все более ограниченными, поэтому стоит найти новые способы, позволяющие коммерческим банкам конкурировать с кэптивными.

Кэптивные банки – достаточно новые финансовые учреждения на российском рынке, поэтому они еще не занимают лидирующих позиций в сфере автокредитования. Однако роль кэптивных банков будет расти, потому что автоконцерны желают продавать больше и будут активно развивать свои банки. Связки, которые концерны имеют с универсальными банками — Volkswagen со Сбербанком, Renault с Юникредит-банком, скорее всего, будут ослабевать ввиду того, что концерны будут переориентироваться на собственные банки. Очевидно, что это стратегическое решение автопроизводителей — наращивать продажи именно через свои банки [1].

По мере усиления позиций кэптивных банков универсальным банкам целесообразно развивать кредитование на покупку подержанных автомобилей или на фоне снижения возможностей по кредитованию в автосалонах активизировать продажу кредитов через отделения.

В ближайшее время стоит ожидать усиления конкурентной борьбы на рынке автокредитования. И происходить это будет уже за счет упрощения условий получения займа, улучшения качества работы финансовых учреждений и скорости принятия решения, а не за счет уменьшения процентных ставок.

Дальнейшему развитию рынка автокредитования будет способствовать

рост доходов населения, выпуск новых кредитных продуктов, а также рост маркетингового и финансового взаимодействия между всеми участниками рынка автокредитования.

Поэтому для поддержания конкурентоспособности и привлечения новых клиентов, по мнению автора, банкам необходимо работать в следующих направлениях:

- развитие партнерских программ с автодилерами;

- экспресс-кредитование, где в первую очередь работает спонтанный спрос;

- расширение ассортимента дополнительных банковских услуг, которые предоставляются при использовании кредита;

- программы лояльности для постоянных клиентов банка;

- предоставление кредитов на подержанные автомобили, этот сегмент пока практически не охвачен ни кэптивными банками, ни универсальными.

В посткризисный период особенно актуальным будет введение программы рефинансирования автокредитов, оформленных в других банках.

Помимо разработки новых программ с автодилерами необходимо постоянно улучшать условия внутри предлагаемых программ.

Литература

-

Павловский В. "Кэптивные банки три года назад и сейчас — это небо и земля" [Электронный ресурс] // Газета "Коммерсантъ", №184/П (4725), 03.10.2011. – Режим доступа: http://www.kommersant.ru/doc/1786587 (доступ свободный) - Загл. С экрана. – Яз.рус.